学生がお金を借りる方法は、主に6種類です。

お金を借りる目的や希望に合わせて借入先を選ばなければ、借り入れが成功しない可能性もあります。

お金に困ったときに借りられるよう、学生がお金を借りる方法について紹介。

支払い能力の低い学生が借入先を選ぶコツも、解説します。

目次

- 1 学生がお金を借りる6つの方法から自分に向いた借入先を選ぶコツ

- 2 学生がバレずにお金を借りるなら消費者金融カードローンの中から借入先を選ぶ

- 3 学生がお金を借りるときは相談しやすい学生ローンも選択肢の1つ

- 4 学生がお金を借りるならスマホで申し込むサービスも選べる

- 5 急いでお金を借りたい学生ならクレジットカードのキャッシング枠に注目

- 6 学生が銀行カードローンでお金を借りるのに満たさなければいけない条件

- 7 奨学金が向いている学生は長期的な学費目的でお金を借りる人

- 8 バイトをしていない学生がお金を借りるならローン以外の方法を考えるべき

- 9 学生がお金を借りる審査に通るにはポイントを抑えて申し込む

- 10 学生がお金を借りる前に知っておきたい4ポイント

学生がお金を借りる6つの方法から自分に向いた借入先を選ぶコツ

学生がお金を借りる方法は、主に6種類あります。

借入先を選ぶ際は、以下の2点に注目するのがコツです。

- お金を借りる目的

- お金を借りたい時期

学生が借りられる方法と、選び方は以下の通りです。

| 借入目的 | お金を借りたい時期 | おすすめの借り方 |

| 学費以外 | 今日中に借りたい | ・消費者金融カードローン ・学生ローン ・融資に特化したアプリ ・クレジットカードのキャッシング |

| 余裕がある | 銀行カードローン | |

| 学費 | 奨学金 | |

学費以外の資金を借りたいときは、借りたお金の使い道が制限されないカードローンや学生ローンが向いています。

「教科書代が必要」「実習のためにお金がかかる」といった、一時的に学校関連の費用が必要なときも、ローンで乗り切りましょう。

借入目的と合わせて注目したいのが、「いつまでにお金が必要か」です。

急いでお金が必要なら、即日融資にも対応できる借入先を選ばなければいけません。

またお金を借りられるアプリを使用すると、わざわざ店舗へ足を運ばなくても学校にいながら学生がお金を借りられます。

余裕があるなら、即日融資に対応できない銀行カードローンも選べます。

学費を目的として長期的にお金が必要なら、奨学金が借りやすいです。

借入目的と時期を元に、自分に合った借入先を選びましょう。

学生が即日お金を借りる方法4つの特徴を比較

学生が即日お金を借りられる可能性のある方法4つの特徴は、以下の通りです。

| 即日借りられる方法 | 審査なし | 特徴 | 向いている人 |

| 消費者金融カードローン | ✕ | ・申込方法や返済方法が多彩で利用しやすい ・最短30分程度で審査結果が出るケースもある ・無利息期間のあるカードローンを選べば利息を節約できる ・借り入れがバレにくい |

・できるだけ早く借りたい人 ・利便性を重視したい人 ・借り入れがバレたくない人 |

|---|---|---|---|

| 学生ローン | ✕ | ・学生に特化したローンで相談に乗ってもらいやすい ・借入方法や返済方法は限られる ・返済の自由度が高い借入先もある ・借り入れがバレにくい |

・借り入れに不安があり相談に乗って欲しい人 ・借り入れがバレたくない人 |

| 融資に特化したアプリ | ✕ | ・使い慣れたスマホやアプリで借り入れの手続きができる ・キャッシュレス決済の残高にチャージできる借入先もある |

・自宅で手軽に申し込みたい人 ・借りたお金をショッピングに利用したい人 |

| クレジットカードのキャッシング | 〇 | 申込時にキャッシング枠を付けていれば審査なしで借りられる | ・新たな審査を受けたくない人 ・今すぐにでも借りたい人 |

消費者金融カードローンは利便性が高く、最短30分程度で審査結果が出るケースもあります。

できるだけ急いでお金を借りたい学生向けの方法です。

学生ローンは、学生への融資に特化しています。

学生に対して融資してきた実績があり、学生の不安に配慮してくれるのが特徴です。

学生ローンは、大手消費者ほど利便性が高くありません。

融資に特化したアプリなら、使い慣れたスマホで手続き可能です。

キャッシュレス決済の残高にチャージできる商品もあり、借りたお金をショッピングに利用したい人に向いています。

クレジットカードのキャッシングは、申込時に枠を設定していれば新たな審査が必要ありません。

重視したい点に合う借入先を選んで、借り入れを申し込みましょう。

学生がバレずにお金を借りるなら消費者金融カードローンの中から借入先を選ぶ

学生がバレずにお金を借りるなら、以下の消費者金融カードローンを選びましょう。

| 消費者金融カードローン | プロミス | アイフル | SMBCモビット | レイク | アコム | オリックスマネー |

| 申込条件 | 年齢18~74歳の本人に安定した収入がある人 ※申込時の年齢が19歳以下の場合は、収入証明書類の提出が必須となります。 ※高校生(定時制高校生および高等専門学校生も含む)は申込いただけません。 |

満20歳以上で定期的な収入と返済能力を有しアイフルの基準を満たす人 | 年齢満20歳以上74歳以下の安定した定期収入がある人 | ・満20歳以上70歳以下で安定した収入のある人 ・国内に居住している人 ・日本の永住権を取得している人 ・メールアドレスのある人 |

成人以上で安定した収入と返済能力を有しアコムの基準を満たす人 ※18歳、19歳の方は契約に至りづらい可能性がございます。また、収入証明書のご提出が必要になりますので、ご準備をお願いいたします。 |

・日本国内に居住している人 ・年齢満20歳以上69歳までの人 ・ 毎月定期収入がある人 |

|---|---|---|---|---|---|---|

| 金利(年) | 4.5~17.8% | 3.0~18.0% | 3.0~18.0% | 4.5~18.0% | 3.0~18.0% | 1.5~17.8% |

| 利用限度額 | 1万円~500万円 | 1万円~800万円 | 1万円~800万円 | 1万円~500万円 | 1万円~800万円 | 10万円~800万円 |

| 在籍確認なし | 〇 | 〇 | △△(WEB完結申込のみ) | 〇 | 〇 | ? |

| 郵送物なし | 〇 | 〇 | △(WEB完結申込のみ) | 〇 | 〇 | 〇 |

| 最短融資時間 | 最短25分※お申込みの時間帯によって、当日中のご融資ができない場合があります。 | 最短25分※WEB申込の場合※お申込の状況によってはご希望に添えない場合がございます。 | 最短当日※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。 | Webで最短25分融資も可能※21時(日曜日は18時)までのご契約手続完了(審査・必要書類の確認含む)で、当日中にお振込が可能。一部金融機関および、メンテナンス時間等を除きます。 | 最短30分 | 審査による |

| 申込方法 | ・Web ・自動契約機 ・電話 ・郵送 |

・Web ・無人店舗 ・電話 |

・Web ・三井住友銀行内ローン契約機 ・電話 |

・Web ・レイクを利用できる自動契約機 ・電話 |

・Web ・店頭窓口 ・自動契約機(むじんくん) ・電話 ・郵送 |

Web |

| 借入方法 | ・振り込み ・プロミスATM ・提携ATM ・スマホATM取引(セブン銀行ATM、ローソン銀行ATM) |

・振り込み ・アイフルATM ・提携ATM ・スマホATM取引(セブン銀行ATM、ローソン銀行ATM) |

・振り込み ・提携ATM ・スマホATM取引(セブン銀行ATM、ローソン銀行ATM) |

・振り込み ・SBI新生銀行カードローンATM ・提携ATM ・スマホATM取引(セブン銀行ATM、ローソン銀行ATM) |

・振り込み ・アコムATM ・提携ATM ・スマホATM取引(セブン銀行ATM) |

・振り込み ・スマホATM取引(セブン銀行ATM) |

| 返済方法 | ・インターネット返済 ・プロミスATM・提携ATM ・スマホATM取引(セブン銀行ATM、ローソン銀行ATM) ・自動引き落とし ・振り込み |

・インターネット返済 ・アイフルATM ・提携ATM ・スマホATM取引(セブン銀行ATM、ローソン銀行ATM) ・自動引き落とし ・振り込み |

・インターネット返済 ・提携ATM ・スマホATM取引(セブン銀行ATM、ローソン銀行ATM) ・自動引き落とし ・振り込み ・ポイント返済 |

・インターネット返済 ・SBI新生銀行カードローンATM ・提携ATM ・スマホATM取引(セブン銀行ATM) ・自動引き落とし ・振り込み |

・インターネット返済 ・アコムATM ・提携ATM ・スマホATM取引(セブン銀行ATM) ・自動引き落とし ・振り込み |

・インターネット返済 ・スマホATM取引(セブン銀行ATM) ・自動引き落とし |

| 無利息期間 | 最大30日間 ※メールアドレス登録とWeb明細利用の登録が必要です。 |

最大30日間無利息 | ✕ | ・30日間無利息 ・60日間無利息 ・180日間無利息 <180日、60日無利息の注意点> ※初めてなら初回契約日から無利息※無利息期間経過後は通常金利適用※30日間無利息、60日無利息、180日間無利息の併用不可 ※ご契約額が200万円超の方は30日間無利息のみになります <60日間無利息の注意点> ※Webで申込いただき、ご契約額が1~200万円の方。 ※Web以外で申込された方は60日間無利息を選べません。 <180日間無利息の注意点> ※契約額1万円~200万円まで |

最大30日間 | ✕ |

オリックスマネー以外の消費者金融カードローンは、複数の申し込み方法に対応しています。

消費者金融のカードローンは、アプリをカードの代わりとしてATMでお金を借りる、スマホATM取引に対応しているのが特徴です。

カードを受け取らなくてもATMで借りられる上に、カードレスで契約すれば郵送物もありません。

原則在籍確認なしのカードローンを選べば、バイト先に借り入れがバレる心配も減らせます。

在籍確認とは、本当に収入を得ているか勤め先に連絡を入れる審査です。

学生がカードローンに申し込む際は、対象年齢を見て申し込まなければいけません。

18歳や19歳の人はプロミスなら借りられる可能性もあります。

とはいえ収入証明書の提出が必須で、融資に積極的とは言えません。

18歳や19歳の学生は、学生ローンの方が審査に通る可能性を高められます。

対応できる申込方法や借入方法をチェックして、自分にとって便利な借入先を選びましょう。

プロミスは学生がお金を借りるときにアプリで申し込めるカードローン

| 申込条件 | 年齢18~74歳の本人に安定した収入がある人※申込時の年齢が19歳以下の場合は、収入証明書類の提出が必須となります。 ※高校生(定時制高校生および高等専門学校生も含む)は申込いただけません。 |

| 金利(年) | 4.5~17.8% |

| 利用限度額 | 1万円~500万円 |

| 在籍確認なし | 〇 |

| 郵送物なし | 〇 |

| 最短融資時間 | 最短25分 ※お申込みの時間帯によって、当日中のご融資ができない場合があります。 |

| 申込方法 | ・Web ・自動契約機 ・電話 ・郵送 |

| 借入方法 | ・振り込み ・プロミスATM ・提携ATM ・スマホATM取引(セブン銀行ATM、ローソン銀行ATM) |

| 返済方法 | ・インターネット返済 ・プロミスATM ・提携ATM ・スマホATM取引(セブン銀行ATM、ローソン銀行ATM) ・自動引き落とし ・振り込み |

| 無利息期間 | 最大30日間 ※メールアドレス登録とWeb明細利用の登録が必要です。 |

プロミスは「アプリローン」にも力を入れていて、学生がお金を借りるときにアプリからも申し込めます。

アプリローンの特徴は、以下の通りです。

- 来店不要で郵送物もなくWeb完結で契約できる

- カードレスでアプリを使って借り入れや返済ができる

- アプリで利用残高や返済日をチェックできる

- アプリへのログインで毎月Vポイントを貯められる

アプリから申し込めば、来店不要で郵送物もありません。

カードも発行されず、カードを見られて借り入れがバレる可能性も減らせます。

アプリで利用残高や返済日をチェックできて、返済管理もしやすいです。

プロミスはVポイントと連携していて、以下の特典も受けられます。

| 特典 | 受け取れるVポイント |

| 申込特典 | 最大1,000ポイント ・初めての契約で500ポイント ・Vポイントの利用申し込みで500ポイント |

| プロミスアプリの利用 | 毎月初回ログイン時に10ポイント |

| 月々の返済 | 利息200円につき1ポイント |

貯めたポイントは以下の方法で利用できます。

| Vポイントの利用方法 | 交換先の例 |

| 景品や他社ポイントに交換 | ・楽天ポイント ・dポイント ・Amazonギフト券 ・Google Play ギフトコード ・ハーゲンダッツ ・雑貨 |

| スマホアプリ「Vポイント」で利用 | 1ポイント1円としてショッピング |

アプリでお金を借りたい学生や、ポイントサービスを利用したい学生は、プロミスに申し込みましょう。

アイフルは電話連絡なしでお金を借りたい学生におすすめ

| 申込条件 | 満20歳以上で定期的な収入と返済能力を有しアイフルの基準を満たす人 |

| 金利(年) | 3.0~18.0% |

| 利用限度額 | 1万円~800万円 |

| 在籍確認なし | 〇 |

| 郵送物なし | 〇 |

| 最短融資時間 | 最短25分 ※WEB申込の場合 ※お申込の状況によってはご希望に添えない場合がございます。 |

| 申込方法 | ・Web ・無人店舗 ・電話 |

| 借入方法 | ・振り込み ・アイフルATM ・提携ATM ・スマホATM取引(セブン銀行ATM、ローソン銀行ATM) |

| 返済方法 | ・インターネット返済 ・アイフルATM ・提携ATM ・スマホATM取引(セブン銀行ATM、ローソン銀行ATM) ・自動引き落とし ・振り込み |

| 無利息期間 | 最大30日間無利息 |

アイフルは、電話なしでお金を借りる方法が知りたい学生にぴったりの消費者金融です。

アルバイト先への電話連絡だけではなく、自宅への電話も原則ありません。

以下の流れで申し込めば、郵送物もなしにできます。

- Webで申し込む

- 本人確認書類を提出する

- 審査結果連絡をメールまたは電話で受ける

- Webで契約手続きをする

Webで契約手続きをする際に以下の対応をすれば、郵送物なしで契約できます。

- カードの受け取り方法に「カードレス」を選択する

- Web上で口座振替の登録をする

契約手続きが終了したら、振り込みやスマホATM手続きで当日中に借り入れできます。

電話連絡を避けて借り入れしたい学生は、アイフルを利用しましょう。

学生がSMBCモビットでお金を借りると郵送物をなしにできる可能性がある

| 申込条件 | 年齢満20歳以上74歳以下の安定した定期収入がある人 |

| 金利(年) | 3.0~18.0% |

| 利用限度額 | 1万円~800万円 |

| 在籍確認なし | △(WEB完結申込のみ) |

| 郵送物なし | △(WEB完結申込のみ) |

| 最短融資時間 | 最短当日 ※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。 |

| 申込方法 | ・Web ・三井住友銀行内ローン契約機 ・電話 |

| 借入方法 | ・振り込み ・提携ATM ・スマホATM取引(セブン銀行ATM、ローソン銀行ATM) |

| 返済方法 | ・インターネット返済 ・提携ATM ・スマホATM取引(セブン銀行ATM、ローソン銀行ATM) ・自動引き落とし ・振り込み ・ポイント返済 |

| 無利息期間 | ✕ |

SMBCモビットでお金を借りると、学生でも郵送物なしにできる可能性があります。

WEB完結申込の条件は以下の通りです。

| 条件 | 詳細 |

| 銀行口座 | 以下のいずれかに本人名義の口座を持っている ・三井住友銀行 ・みずほ銀行 ・三菱UFJ銀行 ・ゆうちょ銀行 |

| 健康保険証 | 以下のいずれかを持っている ・社会保険証(協会けんぽ発行) ・組合保険証 |

WEB完結申込で申し込むなら、口座と健康保険証の種類に関する条件を満たさなければいけません。

学生が持っている健康保険証は、親が加入している健康保険証の種類と、アルバイトによる収入額によって決まる仕組みです。

持っている健康保険証に以下の記載があれば、条件を満たしています。

- 健康保険被保険者証

- 〇〇共済組合組合員証

「国民健康保険被保険者証」と記載されている学生は、対象外です。

WEB完結申込で申し込めないときは、カード申込を選択しましょう。

アルバイト先への電話連絡が心配なら、相談に乗ってもらえます。

勤務先への連絡について、新規お申込の際、お勤めされていることの確認のためお電話します。

※お客さまのプライバシーには十分配慮し、オペレーターの個人名にておかけしますのでご安心ください。

※お電話での確認が難しい場合は、必要書類のご提出による代替確認もできますのでご相談ください。

SMBCモビットは、Tポイントサービスと連携しています。

ポイントを使った返済にも対応していて、Tポイントを貯めている学生は現金の節約も可能です。

WEB完結申込の条件を満たしている学生は、SMBCモビットに申し込みましょう。

レイクは学生が少額のお金を借りるのに向いた消費者金融カードローン

| 申込条件 | ・満20歳以上70歳以下で安定した収入のある人 ・国内に居住している人 ・日本の永住権を取得している人 ・メールアドレスのある人 |

| 金利(年) | 4.5~18.0% |

| 利用限度額 | 1万円~500万円 |

| 在籍確認なし | 〇 |

| 郵送物なし | 〇 |

| 最短融資時間 | Webで最短25分融資も可能 ※21時(日曜日は18時)までのご契約手続完了(審査・必要書類の確認含む)で、当日中にお振込が可能。一部金融機関および、メンテナンス時間等を除きます。 |

| 申込方法 | ・Web ・レイクを利用できる自動契約機 ・電話 |

| 借入方法 | ・振り込み ・SBI新生銀行カードローンATM ・提携ATM ・スマホATM取引(セブン銀行ATM、ローソン銀行ATM) |

| 返済方法 | ・インターネット返済 ・SBI新生銀行カードローンATM ・提携ATM ・スマホATM取引(セブン銀行ATM) ・自動引き落とし ・振り込み |

| 無利息期間 | ・30日間無利息 ・60日間無利息 ・180日間無利息 <180日、60日無利息の注意点> ※初めてなら初回契約日から無利息 ※無利息期間経過後は通常金利適用 ※30日間無利息、60日無利息、180日間無利息の併用不可 ※ご契約額が200万円超の方は30日間無利息のみになります <60日間無利息の注意点> ※Webで申込いただき、ご契約額が1~200万円の方。 ※Web以外で申込された方は60日間無利息を選べません。 <180日間無利息の注意点> ※契約額1万円~200万円まで |

レイクは学生が少額のお金を借りたいときに、利息を節約しやすい消費者金融カードローンです。

レイクには選べる無利息期間があり、借入額のうち5万円まで180日間無利息で借りられます。

5万円借りたとすれば、月1万円以上の返済で180日以内に完済でき、利息がかかりません。

完済できなくても、金利が年18.0%なら180日間分の利息約2,270円※節約できます。

※借入月を5ヶ月間として試算

他社カードローンの無利息期間は、30日間が多い傾向です。

同じ条件で借りると、節約できる利息額に以下の差が出ます。

| レイク | 2,270円程度 |

| アイフル | 750円程度 |

レイクも原則勤め先に電話連絡をしていない消費者金融で、郵送物なしでの契約も可能です。

利息を節約しつつバレにくい借入先で借りたい学生は、レイクに申し込みましょう。

アコムでお金を借りると学生でも在籍確認なしにできるケースがある

| 申込条件 | 成人以上で安定した収入と返済能力を有しアコムの基準を満たす人 ※18歳、19歳の方は契約に至りづらい可能性がございます。また、収入証明書のご提出が必要になりますので、ご準備をお願いいたします。 |

| 金利(年) | 3.0~18.0% |

| 利用限度額 | 1万円~800万円 |

| 在籍確認なし | 〇 |

| 郵送物なし | 〇 |

| 最短融資時間 | 最短30分 |

| 申込方法 | ・Web ・店頭窓口 ・自動契約機(むじんくん) ・電話 ・郵送 |

| 借入方法 | ・振り込み ・アコムATM ・提携ATM ・スマホATM取引(セブン銀行ATM) |

| 返済方法 | ・インターネット返済 ・アコムATM ・提携ATM ・スマホATM取引(セブン銀行ATM) ・自動引き落とし ・振り込み |

| 無利息期間 | 最大30日間 |

原則勤め先への電話をしないアコムでお金を借りると、学生でも在籍確認なしで借りられるケースがあります。

連絡が必要になったとしても、事前に同意を得る連絡があり、相談可能です。

以下のときには、勤め先に連絡が入る可能性もあります。

- 入力を間違えて確認が必要になった

- 年収や勤務先の情報があいまいだった

学生アルバイトで不安なときは、アコムに事情を話して相談に乗ってもらいましょう。

アコムもカードレスでの契約に対応していて、最短審査時間は30分程度です。

21時まで審査を実施していますが、常に最短時間で審査が終わるとは限りません。

当日中に借りるなら、早めの申し込みが必要です。

電話連絡の心配をせずに申し込みたい人は、アコムを選びましょう。

オリックスマネーで学生がお金を借りると使い慣れたスマホで返済までできる

| 申込条件 | ・日本国内に居住している人 ・年齢満20歳以上69歳までの人 ・ 毎月定期収入がある人 |

| 金利(年) | 1.5~17.8% |

| 利用限度額 | 10万円~800万円 |

| 在籍確認なし | ✕ |

| 郵送物なし | 〇 |

| 最短融資時間 | 審査による |

| 申込方法 | Web |

| 借入方法 | ・振り込み ・スマホATM取引(セブン銀行ATM) |

| 返済方法 | ・インターネット返済 ・スマホATM取引(セブン銀行ATM) ・自動引き落とし |

| 無利息期間 | ✕ |

オリックスマネーでお金を借りると、学生が使い慣れたスマホで、申し込みから返済までできます。

オリックスマネーは、スマホ完結のマネーサービスとして提供されているローンサービスです。

以下の手続きがすべてスマホで完結するため、手続きが手軽です。

- 申し込み

- 借り入れ

- 返済

スマホからメンバーズネットカウンターにログインすれば、借り入れや返済の手続きができます。

契約の際にオンライン本人確認サービスを利用すれば、郵送物もありません。

オンライン本人確認サービスとは、スマホから以下の流れで本人確認をする方法です。

- 運転免許証またはマイナンバーカードを撮影する

- 顔写真を撮影する

運転免許証またはマイナンバーカードが用意できない人は、Webからアップロードによって本人確認をしなければいけません。

Webからアップロードすると、書類を受け取る必要があります。

運転免許証かマイナンバーカードを持っている学生は、オリックスマネーに申し込みましょう。

学生がお金を借りるときは相談しやすい学生ローンも選択肢の1つ

学生がお金を借りるなら、学生への融資に特化した学生ローンも選べます。

学生ローンは学生の事情を考慮してくれる借入先で、以下の対応も可能です。

- 困ったときには相談に乗ってくれる

- 親やアルバイト先には連絡しない

- 上限金利が消費者金融カードローンより低い傾向にある

借り入れや返済に不安がある学生は、申し込む前に相談しましょう。

学生ローンは小規模な業者で、担当者と連絡が取りやすいです。

不安を解消した上で申し込めるよう、対応してもらえます。

親やバイト先にバレたくない学生への配慮として、学生ローンでは保護者や勤め先に連絡しません。

Q誰か(どこか)に確認の連絡は行きますか?

A当社は身元確認等で、ご実家・バイト先などに連絡は致しておりません。安心してお申し込み下さいませ。

出典:ご質問FAQ│カレッヂ

借り入れがバレる心配をせずに、申し込めます。

学生も借りやすいように、上限金利が消費者金融カードローンより低めな傾向です。

消費者金融カードローンの年18.0%程度に対して、学生ローンは年17.0%程度に設定されています。

10万円借りたとすれば、1ヶ月で利息に100円ほどの差が出る計算です。

| 学生ローン | 1,400円程度 |

| 消費者金融カードローン | 1,500円程度 |

相談しながら申し込みたい学生や、学生に特化したローンで借りたい学生は、学生ローンを利用しましょう。

学生ローンでお金を借りると18歳や19歳でも即日融資を受けられる可能性あり

学生ローンはお金に困っている学生を融資の対象としています。

借入先を選べば、18歳や19歳の人でも即日借りられる可能性があります。

一般の消費者金融カードローンは、18歳や19歳への融資に積極的とは言えません。

法律の改正で成人になったとはいえ、収入が安定しにくいためです。

学生ローンは学生に特化していて、18歳や19歳にもお金を貸してくれます。

学生ローンは、即日融資にも対応可能な借入先が多いです。

18歳以上を対象としていて、即日融資も可能な借入先を選べば、18歳や19歳の人でも即日融資を受けられます。

学生ローンは土日祝日に営業していないケースも。

急いで借りたい学生は、営業している曜日を確認した上で、学生ローンで借りましょう。

学生ローンでお金を借りるために知っておきたい注意点

学生ローンでお金を借りるために知っておきたい注意点は、以下の通りです。

- 学生証の提出が求められる

- 融資限度額は高くない

- 借入方法が限られる

- 返済方法が限られる

- 元金自由返済の借入先は利息が増える可能性もある

学生ローンは学生専用の商品で、本当に学生か確かめるために学生証の提出が求められます。

学生ローンと消費者金融カードローンの違いは、以下の通りです。

| 借入先 | 消費者金融カードローン | 学生ローン |

| 融資上限額 | 500万円~800万円程度 | 50万円程度 |

|---|---|---|

| 借入方法 | ・振り込み ・ATM ・スマホATM |

・振り込み ・来店融資 |

| 返済方法 | ・インターネット返済 ・ATM ・スマホATM取引 ・自動引き落とし ・振り込み |

・振り込み ・店舗に持参 ・現金書留 |

学生ローンは高額の融資に対応しておらず、借りられるのは高くても50万円程度です。

借り入れ方法や返済方法が限られる傾向にあり、利便性も高くありません。

自動引き落としによる返済ができないため、毎月返済日に返済の手続きをする必要があります。

元金自由返済の借入先で借りると利息が増える可能性もある

元金自由返済とは学生ローンで取り入れられている返済方法です。

元金自由返済の借入先では、利息額以上なら何円返済しても構いません。

お金に困っているときには、返済額を少なくできるメリットがあります。

毎月利息しか支払っていないといつまでも返済が終わらず、最終的に支払う利息が高額になる可能性も。

例えば年17.0%で5万円借りると、返済期間によって利息に以下の差が出ます。

| 返済期間 | 利息 |

| 1年間 | 4,700円程度 |

| 2年間 | 9,300円程度 |

| 3年間 | 14,200円程度 |

| 4年間 | 19,300円程度 |

| 5年間 | 24,600円程度 |

元金自由返済の借入先で借りるなら、余裕のあるときは多めの返済を心がけましょう。

学生への融資に特化したおすすめの学生ローン5社

学生への融資に特化したおすすめの学生ローンは、以下の5社です。

| 消費者金融カードローン | カレッヂ | マルイ | フレンド田 | アミーゴ | イー・キャンパス |

| 申込条件 | ・日本国籍で高卒以上の大学生、短大生、予備校生、専門学校生 ・安定した収入のある人 |

日本全国の高校、高専、大学、大学院、短大、専門学校に在学中の学生 | ・高卒以上の大学生、短大生、専門学生、予備校生 ・必要書類を提示できる人 ・安定した収入のある人 |

・20歳から29歳までの学生 ・安定した収入と返済能力を有する人 |

・20歳から29歳までの学生 ・安定した収入と返済能力を有する人 |

|---|---|---|---|---|---|

| 金利(年) | 17.0% | 12.0~17.0% | 12.0~17.0% | 14.4~16.8% | 14.5~16.5% |

| 利用限度額 | 50万円まで ※18歳、19歳は10万円まで |

1万円~100万円 | 1万円~50万円 | 50万円以内かつ年収の3分の1以内 | 50万円までかつ年収の3分の1以内 |

| 在籍確認なし | 〇 | 〇 ※必要なら申込者の許可を得た上で実施 |

〇 | 〇 ※必要なら申込者の許可を得た上で実施 |

〇 ※必要なら申込者の許可を得た上で実施 |

| 郵送物なし | △ ※来店なら郵送物はない ※Web申し込みは利用者によって異なる |

〇 | △ ※来店なら郵送物はない |

✕ | 〇 |

| 最短融資時間 | 最短即日 | 最短即日 | 最短即日 | 最短即日 | 最短即日 |

| 定休日 | ・日曜 ・祝日 ・第二、第四土曜 |

・土曜 ・日曜 |

・日曜 ・祝日 |

・土曜 ・日曜 ・祝日 |

・日曜 ・祝日 |

| 申込方法 | ・Web ・来店 |

・Web ・来店 |

・Web ・電話 ・来店 |

Web | ・Web ・電話 ・来店 |

| 借入方法 | ・振り込み ・来店融資 ・セブン銀行ATM ※カードの作成が必要 |

・振り込み ・来店融資 |

・振り込み ・来店融資 |

振り込み | 振り込み |

| 返済方法 | ・銀行振込 ・現金書留 ・店舗に持参 ・セブン銀行ATM ※カードの作成が必要 |

・振り込み ・店舗に持参 |

・銀行振込 ・現金書留 ・店舗に持参 |

振り込み | ・振り込み ・店舗に持参 |

| 返済のルール | 利息以上なら何円でも構わない | 利息以上なら何円でも構わない | 利息以上なら何円でも構わない | 返済額が決まっている | 返済額が決まっている |

| 無利息期間 | ✕ | ✕ | ?✕ | ✕ | 30日間無利息 |

学生ローンの選び方は、以下の通りです。

| ポイント | 内容 |

|---|---|

| 対象年齢 | 18歳から借りられる学生ローンと20歳以上を対象とした学生ローンがある |

| 返済の自由度 | 返済額が決められている学生ローンと自由に決められる学生ローンがある |

学生ローンでも、すべての借入先が18歳や19歳への融資に対応しているわけではありません。

18歳や19歳の学生が申し込むなら、対象年齢を確認しましょう。

返済の自由度が高い借入先を希望するかによって、申し込むべき学生ローンは違います。

年齢と返済方式を確認した上で、借入先を選びましょう。

カレッヂはカードでお金を借りる方法にも対応できる学生ローン

| 申込条件 | ・日本国籍で高卒以上の大学生、短大生、予備校生、専門学校生 ・安定した収入のある人 |

| 金利(年) | 17.0% |

| 利用限度額 | 50万円まで ※18歳、19歳は10万円まで |

| 在籍確認なし | 〇 |

| 郵送物なし | △ ※来店なら郵送物はない ※Web申し込みは利用者によって異なる |

| 最短融資時間 | 最短即日 |

| 定休日 | ・日曜 ・祝日 ・第二、第四土曜 |

| 申込方法 | ・Web 来店 |

| 借入方法 | ・振り込み ・来店融資 ・セブン銀行ATM ※カードの作成が必要 |

| 返済方法 | ・銀行振込 ・現金書留 ・店舗に持参 ・セブン銀行ATM ※カードの作成が必要 |

| 返済のルール | 利息以上なら何円でも構わない |

| 無利息期間 | ✕ |

カレッヂはカードでお金を借りる方法に対応しています。

カードがあれば好きなタイミングでお金を引き出せて便利。

カレッヂはバイトをしている学生なら、18歳から申し込み可能です。

18歳と19歳の学生が借りるときは、以下の対応になります。

- 借りられる金額は10万円まで

- 収入証明書類の提出が必須

カレッヂ独自のルールとして、18歳や19歳が借りられるのは10万円までです。

18歳と19歳の学生は、日本貸金業協会のガイドラインによって、収入証明書類の提出が義務付けられています。

若年者への貸付けの契約を締結しようとする場合は、貸付額にかかわらず、収入の状況を示す書類の提出又は提供を受けてこれを確認するものとする。

カレッヂは来店で契約すると郵送物なしにできます。

Webで申し込むときは申込者によって対応が異なり、人によっては郵送物がありません。

公式サイトの「カードの状況確認・お申込み」でWeb完結可能かチェックできるため、不安なときは確認しましょう。

郵送物は個人名で送られます。

郵送物があっても、中を見られない限り借り入れがバレる心配はいりません。

カードで借りられる学生ローンを選びたい人は、カレッヂに申し込みましょう。

マルイはお金を借りるのが不安なときでも親身に対応してくれる学生ローン

| 申込条件 | 日本全国の高校、高専、大学、大学院、短大、専門学校に在学中の学生 |

| 金利(年) | 12.0~17.0% |

| 利用限度額 | 1万円~100万円 |

| 在籍確認なし | 〇 ※必要なら申込者の許可を得た上で実施 |

| 郵送物なし | 〇 |

| 最短融資時間 | 最短即日 |

| 定休日 | ・土曜 ・日曜 |

| 申込方法 | ・Web ・来店 |

| 借入方法 | ・振り込み ・来店融資 |

| 返済方法 | ・振り込み ・店舗に持参 |

| 返済のルール | 利息以上なら何円でも構わない |

| 無利息期間 | ✕ |

マルイは創業40年以上の実績を持つ学生ローンで、不安なときは親身になって対応してくれます。

借り入れを不安に感じる人はまず相談して、納得した上で申し込みましょう。

マルイも18歳からの融資に対応できる学生ローンです。

20歳以上の学生なら、在籍確認も収入証明書類の提出も不要で借りられる可能性があります。

マルイは返済の自由度が高く、利息額以上ならいくら返済しても構いません。

余裕がないときは返済額を少なくできます。

余裕がある月には多めに返済すると、最終的な利息を軽減可能です。

学生ローンの利用が不安な人や、返済の自由度が高い借入先を選びたい人は、マルイに申し込みましょう。

フレンド田は予備校生がお金を借りるときにも利用できる学生ローン

| 申込条件 | ・高卒以上の大学生、短大生、専門学生、予備校生 ・必要書類を提示できる人 ・安定した収入のある人 |

| 金利(年) | 12.0~17.0% |

| 利用限度額 | 1万円~50万円 |

| 在籍確認なし | 〇 |

| 郵送物なし | △ ※来店なら郵送物はない |

| 最短融資時間 | 最短即日 |

| 定休日 | ・日曜 ・祝日 |

| 申込方法 | ・Web ・電話 ・来店 |

| 借入方法 | ・振り込み ・来店融資 |

| 返済方法 | ・銀行振込 ・現金書留 ・店舗に持参 |

| 返済のルール | 利息以上なら何円でも構わない |

| 無利息期間 | ✕ |

フレンド田は学生だけではなく、予備校生がお金を借りるのにも利用できる学生ローンです。

高校を卒業した18歳以上が融資の対象で、申し込むには以下の書類を提出できなければいけません。

- 学生証(必須)

- 運転免許証

- 健康保険証

- 18歳と19歳の学生は直近の収入証明書1ヶ月分

申し込みの際には連絡をしないルールなので、借り入れがバレる心配も少ないです。

来店して契約すれば、郵送物も避けられます。

フレンド田は電話による申し込みも受け付け可能です。

学生ローンに不安があり相談したい人は、電話で申し込むと対応してもらえます。

電話で相談しながら申し込みたい学生や、お金を借りたい予備校生は、フレンド田に申し込みましょう。

アミーゴは融資決定後最短10分送金も可能で学生が急いでお金を借りるのに便利

| 申込条件 | ・20歳から29歳までの学生 ・安定した収入と返済能力を有する人 |

| 金利(年) | 14.4~16.8% |

| 利用限度額 | 50万円以内かつ年収の3分の1以内 |

| 在籍確認なし | 〇 ※必要なら申込者の許可を得た上で実施 |

| 郵送物なし | ✕ |

| 最短融資時間 | 最短即日 |

| 定休日 | ・土曜 ・日曜 ・祝日 |

| 申込方法 | Web |

| 借入方法 | 振り込み |

| 返済方法 | 振り込み |

| 返済のルール | 返済額が決まっている |

| 無利息期間 | ✕ |

アミーゴは融資決定後、最短10分送金も可能な学生ローンです。

急いでお金を借りたい学生に向いています。

午前中に申し込めば、即日審査結果が出る可能性もあります。

急いでいるときは、連絡を入れてできるだけ早く借りたいと伝えましょう。

アミーゴでは郵送物なしにはできません。

同居人がいるときは社名を伏せて郵送してもらえるので、事前に希望を伝えましょう。

アミーゴは学費目的でお金を借りると、年15.6%で融資を受けられます。

通常の金利は年16.8%で、30万円借りて4年で返済したとすれば10,000 程度利息を節約可能です。

| 学費目的 | 105,200円程度 |

| 通常 | 114,000円程度 |

学費目的でお金を借りたい人や、急いで借りたい20歳以上の学生は、アミーゴに申し込みましょう。

無利息期間のある学生ローンでお金を借りるならイー・キャンパス

| 申込条件 | ・20歳から29歳までの学生 ・安定した収入と返済能力を有する人 |

| 金利(年) | 14.5~16.5% |

| 利用限度額 | 50万円までかつ年収の3分の1以内 |

| 在籍確認なし | 〇 ※必要なら申込者の許可を得た上で実施 |

| 郵送物なし | 〇 |

| 最短融資時間 | 最短即日 |

| 定休日 | ・日曜 ・祝日 |

| 申込方法 | ・Web ・電話 ・来店 |

| 借入方法 | 振り込み |

| 返済方法 | ・振り込み ・店舗に持参 |

| 返済のルール | 返済額が決まっている |

| 無利息期間 | 30日間無利息 |

無利息期間のある学生ローンでお金を借りるなら、イー・キャンパスが向いています。

イー・キャンパスは新規利用者を対象として、30日間無利息で融資しています。

午前中のうちに連絡すれば、即日融資にも対応可能です。

急ぐときは来店すれば、30分程度で借り入れできる可能性もあります。

借り入れがバレたくない学生に配慮して、郵送物や電話連絡は実施していません。

イー・キャンパスでは、以下の目的で借り入れをする学生には、年15.5%の金利が適用されます。

- 学費目的

- 海外渡航目的

通常の金利は年16.5%です。

30万円借りて4年で返済したとすれば、利息に以下の差が出ます。

| 学費目的、海外渡航目的 | 104,400円程度 |

| 通常 | 111,800円程度 |

無利息期間のある学生ローンで借りたい学生や、学費または海外渡航目的でお金を借りたい学生は、イー・キャンパスを選びましょう。

学生がお金を借りるならスマホで申し込むサービスも選べる

学生がお金を借りるなら、スマホで申し込む融資に特化したサービスも選べます。

普段から使い慣れているスマホで手続きできて、学生でも借りやすいです。

スマホでお金を借りるサービスの特徴は、以下の通り。

- スマホアプリで申し込みから返済まで対応できる

- 即日融資に対応できるサービスもある

- 借りたお金をキャッシュレス決済残高にチャージできる

スマホで申し込む融資に特化したサービスは、申し込みから借り入れまですべてアプリでできます。

融資特化型のアプリには即日融資に対応可能なものもあり、急いでいる学生も対応できます。

スマホでお金を借りるサービスは、関連サービスのキャッシュレス決済残高にチャージできる商品が多い傾向です。

例えばLINEポケットマネーは、借りたお金をLINE Pay残高にチャージできます。

普段利用しているサービスに関連したアプリでお金を借りたい学生は、スマホで申し込む融資に特化したサービスでお金を借りましょう。

学生がお金を借りる際に申し込みやすい融資に特化したアプリ一覧

学生がお金を借りる際に使い慣れたスマホで申し込める、融資に特化したアプリは以下の通りです。

| サービス名 | LINEポケットマネー | dスマホローン | au Payスマートローン | ファミペイローン | メルペイスマートマネー |

| 申込条件 | ・新規契約時の年齢が満20歳から65歳までの人 ・安定かつ継続した収入の見込める人 |

・審査申込時の年齢が満20歳以上満68歳以下で日本国内に居住する個人 ・安定した収入のある人 ・申込者本人名義のドコモ携帯回線契約を締結している人(またはdアカウントを保有している人) ・ドコモが発信するSMSを受信できる人 |

・本人名義のau IDを持っている人 ・満20歳以上70歳以下の人 ・本人に定期収入のある人 ・現住所が国内にある人 |

・満20歳から満70歳までの人 ・安定した収入のある人 ・国内居住の人 ・日本の永住権を取得している人 |

・20歳から70歳までの人 ・メルペイの利用制限をされていない人 |

| 金利(年) | 3.0~18.0% | 3.9~17.9% | 2.9~18.0% | 0.8~18.0% | 3.0?15.0% |

| 利用限度額 | 3万円~300万円 | 1万円~300万円 | 1万円~100万円 | 1万円~300万円 | 1,000円~20万円 |

| 在籍確認なし | ✕ | ✕ | ✕ | ✕ | 〇 |

| 郵送物なし | 〇 | 〇 | 〇 | 〇 | 〇 |

| 最短融資時間 | 最短即日 | 最短即日 | 最短30分 | 最短即日 | 最短即日 |

| 申込方法 | アプリ | ・アプリ ・Web |

・アプリ ・Web |

アプリ | アプリ |

| 借入方法 | ・振り込み ・LINE Pay残高にチャージ |

・振り込み ・d払い残高にチャージ |

・振り込み ・au Pay残高にチャージ |

・振り込み ・ファミペイ残高にチャージ |

メルペイ残高にチャージ |

| 返済方法 | 自動引き落とし | 自動引き落とし | ・自動引き落とし ・振り込み ・スマホATM取引 |

自動引き落とし | 自動引き落とし |

| 無利息期間 | 最大100日間支払利息キャッシュバック | ✕ | ✕ | 最大100日間利息実質無料 | ✕ |

au Payスマートローンは、借りたお金をau Pay残高にチャージして利用可能です。

借入方法を確認すると、関連サービスのキャッシュレス決済残高にチャージできるのがわかります。

普段利用しているサービスと関連のあるアプリで借りれば、キャッシュレス決済を利用してショッピングできます。

メルペイスマートマネー以外は、振込融資も可能です。

借りたお金を現金で受け取りたいときは、振込融資も選べます。

借りたお金をキャッシュレス決済で利用したい学生は、融資に特化したアプリで借りましょう。

急いでお金を借りたい学生ならクレジットカードのキャッシング枠に注目

学生が急いでお金を借りる必要があるなら、クレジットカードのキャッシングを選びましょう。

クレジットカードのキャッシングでお金を借りるには、キャッシング枠が付いていなければいけません。

クレジットカードに新規申し込みをしたときにキャッシング枠をつけていれば、すでにキャッシングの審査も終わった状態です。

新たな審査を受けなくても、以下の方法で借り入れできます。

- 振り込みでキャッシングをする

- クレジットカードを使ってATMでキャッシングする

振り込みで融資を受けるなら、インターネット会員サービスまたは電話で申し込めます。

キャッシングの金利は、年15.0%?18.0%程度で、クレジットカードによって決まる仕組みです。

学生がクレジットカードのキャッシング機能で借りられる金額は、あまり高くありません。

例えば学生専用ライフカードのキャッシング枠は、10万円までです。

キャッシング枠の付いたクレジットカードを持っていて、急いでお金を借りたい学生は、クレジットカードでお金を借りましょう。

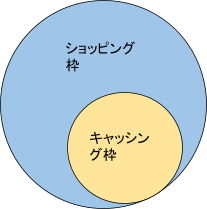

キャッシング枠はショッピング枠の中に含まれる

キャッシング枠は、ショッピング枠に含まれます。

例えばカード全体の利用額が30万円、キャッシング枠が10万円のクレジットカードがあるとします。

クレジットカード全体で30万円まで使えて、キャッシングに使えるのは30万円の内10万円までです。

カードの利用例は、以下の通り。

| 使い方 | 残った枠 |

| ショッピングに20万円 | 残った10万円はショッピングにもキャッシングにも使える |

|---|---|

| ショッピングに25万円 | 残った5万円はショッピングにもキャッシングにも使える |

| キャッシングに10万円 | 残った20万円はショッピングにしか使えない |

| キャッシングに5万円 | ・残った25万円のうち5万円までキャッシングに使える ・25万円までショッピングをしてもよい |

ショッピングに多くのお金を使っていると、キャッシングできません。

学生がクレジットカードのキャッシング機能でお金を借りるなら、設定された枠の範囲内でお金を借りましょう。

申込時にキャッシング枠を付けていない学生はお金を借りるときに審査が必要

申込時にキャッシング枠を付けなかった学生は、キャッシングでお金を借りる際に審査が必要です。

キャッシング枠の申し込みは、以下の方法でできます。

- インターネット会員サービスから申し込む

- 電話で申し込む

クレジットカード会社によって、対応している方法が異なります。

インターネット会員サービスから申し込める会社が多いので、まずは会員サービスをチェックしましょう。

キャッシング枠の審査は、貸したお金を返してくれるかに重点を置いて実施されます。

以下の人は、審査に通りにくいです。

- クレジットカードの支払いが遅れている

- 他社で遅れている返済がある

クレジットカードの支払いが遅れていると、キャッシングの支払いも遅れると思われ、審査に通りません。

他社のローンやクレジットカードで返済が遅れていれば、自社でも同じ状態になると警戒されます。

クレジットカードの支払い状況に問題のない学生は、キャッシング枠の審査に申し込みましょう。

学生が銀行カードローンでお金を借りるのに満たさなければいけない条件

学生でも銀行カードローンに申し込めますが、審査に通りにくい傾向です。

学生が銀行カードローンでお金を借りるには、以下の条件を満たす必要があります。

- アルバイトで継続的な収入を得ている

- アルバイトによる年収が30万円を超えている

- 20歳以上である

アルバイトをしていても、収入の途絶える月がある学生は審査に通りません。

月による収入額の変動が大きい人も、審査に通りにくいです。

銀行カードローンは、融資額の下限が10万円です。

銀行カードローンで借りられる金額は、年収の3分の1が目安。

最も低い契約額が10万円なので、年収30万円を求められます。

年収30万円稼ぐには、月25,000円以上の収入がなければいけません。

学校に通いながらアルバイトをしていると、月収25,000円に届かない可能性もあります。

消費者金融カードローンは、融資額の下限が1万円です。

年収が3万円以上あれば契約できる可能性があり、銀行カードローンほどの年収を求められません。

銀行カードローンでは審査を厳格化しているのも、学生が審査に通りにくい理由の1つです。

金融庁では、銀行カードローンについて、多重債務の発生防止の趣旨や利用者保護等の観点を踏まえた適切な業務運営が行われているか、詳細な実態把握を進めるとともに、融資審査の厳格化を徹底し、業務運営の適正化をスピード感を持って推進しているところです。

年収30万円以上で、毎月同じくらいの収入を得ている学生なら、銀行カードローンの審査に通る可能性もあります。

銀行カードローンは、20歳未満だと申し込めません。

収入額と収入の安定性を確認した上で、審査に通る可能性がある学生は審査に申し込みましょう。

学生が銀行カードローンでお金を借りるなら申込先の選択が重要

学生が銀行カードローンでお金を借りる際は、申込先の選択も審査結果に影響する可能性があります。

銀行カードローンは、アルバイトへの融資に積極的とは言えません。

学生アルバイトが銀行カードローンの審査に通るには、以下の条件を備えた商品が向いています。

- 「アルバイトも申込可能」と明記している

- 学生でも審査に有利になる条件がある

「アルバイトでも申込可能」と明記している銀行カードローンは、アルバイトへの融資も考えているとわかります。

学生でも審査に有利になる条件がある銀行カードローンなら、審査に通る可能性を高められます。

学生が申し込みやすい銀行カードローンは、以下の通りです。

| PayPay銀行カードローン | アルバイトも申し込みOKと明記されている |

| 楽天銀行スーパーローン | 楽天会員なら会員ランクに応じて審査優遇を受けられる可能性もある ※必ずしもすべての楽天会員さまが審査の優遇を受けられるとは限りません。 |

PayPay銀行カードローンは、公式サイトにアルバイトも申し込みOKと明記しています。

楽天銀行スーパーローンは、楽天会員なら会員ランクに応じて審査優遇が受けられる可能性も。

楽天グループのサービスを頻繁に利用し、支払いに遅れもない学生なら、サービスの利用を通じて信用を得られます。

信用があれば、学生でもカードローン審査に通過可能です。

自社調べのアンケートによると、カードローンの借り入れ先として最も多くの人に選ばれているのが楽天銀行スーパーローンでした。

| カードローン | 申し込んだ人の割合 |

| 楽天銀行スーパーローン | 12.9% |

| アコム | 9.6% |

| アイフル | 9.1% |

| プロミス | 8.4% |

| 三井住友銀行のカードローン | 7.3% |

アンケートは学生以外も回答していますが、多くの人に選ばれているカードローンだと言えます。

楽天会員の学生は楽天銀行スーパーローン、会員でない学生はPayPay銀行カードローンを選びましょう。

奨学金が向いている学生は長期的な学費目的でお金を借りる人

長期的に学費が足りない学生には、奨学金が向いています。

奨学金は経済的理由で進学が難しい学生を対象として、学費の貸与または給付を行う制度です。

奨学金事業は、日本国憲法第26条及び教育基本法第4条第3項に基づき、経済的理由により修学に困難がある優れた学生等に対し、教育の機会均等及び人材育成の観点から経済的支援を行う、重要な教育政策です。

奨学金の貸与には「経済的理由により就学が困難」という条件があります。

家庭の経済状況によっては、奨学金を受けられません。

奨学金を提供している団体は、以下の通りです。

- 日本学生支援機構

- 各種学校

- 都道府県

- 企業

- 民間団体

学生は奨学金を提供している団体に申し込み、奨学金を受ける流れです。

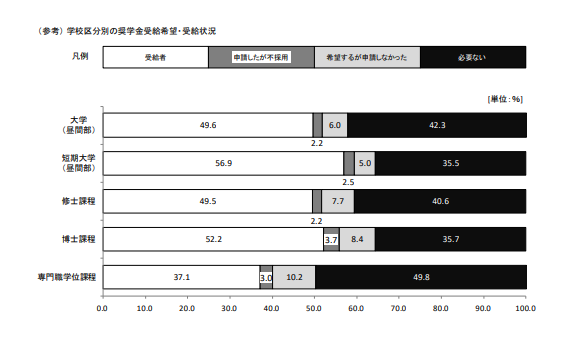

多くの学生に利用されているのは日本学生支援機構の奨学金で、国の奨学金事業として融資または貸与を実施しています。

令和2年の調査によると、約半数の学生が奨学金を受給しているという結果が出ました。

進学先の学校が独自に用意している奨学金も、申し込みやすいです。

長期的に学費が必要な学生は、奨学金を利用しましょう。

奨学金を利用するとまとまった借り入れになり、返済が難しくなる傾向です。

一時的にお金が足りない学生は、カードローンやスマホの融資で乗り切りましょう。

学生ローンとは異なり学生が無利子でお金を借りられる奨学金もある

学生がお金を借りる際に奨学金を選ぶと、無利子で借りられる可能性もあります。

学生ローンやカードローンには、一定期間無利息期間を設けている借入先はあっても、

ずっと無利子では借りられません。

例えば日本学生支援機構の貸与型奨学金には、以下の種類があります。

| 貸与型奨学金の種類 | 利子 | 条件 |

| 第一種奨学金 | 無利子 | 評定平均が3.5以上 |

| 第二種奨学金 | 利率固定方式:0.437~0.905% 利率見直し方式:0.008~0.300% |

以下のいずれかに該当 ・成績が平均水準以上 ・特定の分野に優れた資質能力がある ・学修意欲があり、学業を修了できる見込みがある |

第一種奨学金は無利子で借りられますが、利用条件が厳しめです。

第二種奨学金は利息を支払う必要があります。

利息の決め方には2種類あり、利率固定方式は返済終了まで貸与終了時の金利が続く仕組みです。

利率見直し方式では、おおむね5年ごとに利息が見直されます。

条件に合う人は、無利子で借りられる第一種奨学金を選びましょう。

奨学金なら大学生だけではなく高校生がお金を借りる方法もある

奨学金なら、高校生がお金を借りる方法もあります。

高校生も対象とした奨学金の例は、以下の通りです。

| 奨学金 | 貸与額 | 種類 | 条件 |

| 日本教育公務員弘済会 | 1人500,000円 | 給付型 | 修学意欲がありながら学資金の支払いが特に困難な学生 |

| あしなが育英会 | 月額30,000円 | 給付型 | 親の病気や障害、災害が原因で学校に行くのが難しい学生 |

| 交通遺児育英会 | 月額20,000円~40,000円より選択 | 貸与型 | 保護者が交通事故に遭い学校に行くのが難しい学生 |

日本教育公務員弘済会の奨学金は、就学意欲があって学費の支払いが特に困難と認められた高校生が利用できます。

あしなが育英会や交通遺児育英会は、保護者の病気や交通事故といった、特定の状況にある人のみ利用できる奨学金です。

条件に当てはまっていれば、高校生でも奨学金を利用できる可能性があります。

給付型と貸与型があり、給付型なら返済の義務はありません。

学費が問題で高校に行けない高校生は、受けられる奨学金があれば利用しましょう。

カードローンやアプリで高校生がお金を借りるのは不可能

カードローンや融資に特化したアプリは、高校生も含む未成年への融資に対応していません。

業者が未成年と契約を結んでも、契約を取り消されるリスクがあるためです。

満18歳をもって成人とされ(民法4条)、17歳までを未成年者と言います。未成年者は、制限行為能力者とされ、その利益を保護するために、保護者などの法定代理人の同意を得ずにした契約は、未成年者自身又は法定代理人が取り消すことができます(民法5条)。

出典:未成年者取消│愛知県

契約を取り消したときには、借りたお金も返済しなければいけません。

ただし既に使ったお金は、使い道によって返済しなくて済むケースがあります。

生活費に使ったお金は返す必要があっても、遊びに使ったお金は返済を求められません。

民法によって、返済を求められるお金の種類が決まっています。

第一項の規定にかかわらず、行為の時に意思能力を有しなかった者は、その行為によって現に利益を受けている限度において、返還の義務を負う。

出典:民法│e-GOV法令検索

未成年者が保護者の許可を得ずに契約を結ぶと、貸したお金が返って来ない可能性もあります。

業者としてはリスクがあるため、未成年への融資をしていません。

高校生がどうしてもお金を借りる必要があるなら、親に相談しましょう。

学生が奨学金でお金を借りるなら返済も意識する

学生が奨学金でお金を借りるなら、返済も意識しなければいけません。

奨学金は学費を補う目的で借りるため、借入額が高額になります。

例えば4年制大学に通う学生が日本学生支援機構で月40,000円の奨学金を借りると、借入総額は192万円です。

学校に通っている間は返済不要ですが、卒業したら返済が始まります。

返済を意識せずに借り入れをすると、返済計画を上手く立てられません。

日本学生支援機構の公式サイトには、返済シミュレーションも用意されています。

奨学金を延滞すると以下の問題が発生するため、延滞は避けなければいけません。

- ローンが組みにくい

- クレジットカードが作れない

- 持っているクレジットカードが更新できない

- 分割払いの契約ができない

奨学金を利用するなら、卒業後の返済も意識した上で利用しましょう。

バイトをしていない学生がお金を借りるならローン以外の方法を考えるべき

バイトをしていない学生がお金を借りるなら、審査を受ける必要のない、ローン以外の方法を選ばなければいけません。

- 貯金担保自動貸付けで借りる

- 親に相談して借りる

バイトをしていない学生は、ローン審査に通りません。

ローンの審査では、返済できるかどうかをチェックしています。

バイトをしていないと収入がなく、返済が難しいと判断され審査に不利です。

バイトをしていなくても返済できるあてがあれば、審査なしで借り入れできます。

バイトをしていない学生は、審査なしで借りられる方法を選んでお金を借りましょう。

バイトをしていない無職の学生は貯金担保自動貸付けでお金を借りる

バイトをしていない無職の学生がお金を借りるなら、貯金担保自動貸付けが利用できます。

貯金担保自動貸付けとは、ゆうちょ銀行の融資制度です。

ゆうちょ銀行に総合口座があり、以下の貯金をしていれば、貯金を担保として自動的にお金を借りられます。

- 定額貯金

- 定期貯金

融資の概要は、以下の通りです。

| 金利(年) | ・定額貯金を担保:返済時の約定金利+0.25% ・定期貯金を担保:預入時の約定金利+0.5% |

| 利用限度額 | 預入金額の90%以内かつ300万円まで |

| 借入方法 | 普通貯金口座にある金額以上のお金を引き出す |

| 借入期間 | 貸付日から2年間 |

| 返済方法 | 返済したい金額を通常貯金に預け入れる |

貯金を担保としてお金を貸す仕組みなので、審査はありません。

高校生や中学生でも、担保となる貯金があれば借り入れできます。

金利は返済時または預入時の金利によって決まる仕組みです。

金利の目安は以下の通り。

| 貯金の種類 | 金利(年) | 10万円借りて1年で返したときの利息 |

| 定額貯金を担保 | 0.252% | 140円程度 |

| 定期貯金を担保 | 0.502% | 270円程度 |

参考:金利一覧│ゆうちょ銀行

貯金担保自動貸付けの金利は低く、利息も少なくて済みます。

借り方も簡単で、普通貯金の残高以上引き出せば、自動的に融資を受けられる仕組みです。

例えば普通貯金の残高が5万円のときに15万円引き出せば、10万円自動的に借りられます。

返済の自由度も高く、返済したい金額を普通貯金に入金すれば返済可能です。

貸付日から2年以内なら、1回にまとめて返済しても複数回に分けて返済しても構いません。

ゆうちょ銀行に定期貯金または定額貯金をしている学生は、貯金担保自動貸付けを利用しましょう。

お金に困った学生は親に相談して借りる方法も考える

お金に困った学生は、バイトをしていなければ親に相談して借りる方法も考える必要があります。

親に借り入れを知られたくないといっても、借りる方法がなければ自分では対応できません。

学生生活に支障が出る前に方法を考えなければ、後からでは対応が難しくなる可能性もあります。

例えば教材費が払えなければ、授業を受けられません。

家賃を滞納して支払えないままでいると、契約を解除されて家を失うケースもあります。

後から返済する約束をすれば、親も相談に乗ってくれるでしょう。

お金をもらうのではなく、返済計画を立てた上で相談すれば、応じてもらえる可能性も高いです。

お金が必要な理由も伝えて、親に借りる方法も考えましょう。

学生がお金を借りる審査に通るにはポイントを抑えて申し込む

学生がお金を借りる審査に通るには、以下のポイントを抑えて申し込みましょう。

- バイトのシフトを毎月同じくらいにする

- 申込時に嘘をつかない

- 本人確認書類や学生証を揃えて提出する

アルバイトの人は収入が不安定とみなされ、審査に通りにくい可能性があります。

毎月の収入額がほぼ一定だと、収入が安定しているとみなされやすいです。

申込時に嘘や書類の不備があると、審査落ちの原因になります。

可能な対策をした上で申し込み、お金を借りる審査に通る可能性を高めましょう。

お金を借りる際は安定収入のある学生が有利!バイトのシフトを毎月同じくらいにする

お金を借りる審査では、安定収入のある学生が有利です。

「安定収入がある人」とは、年収が高い人ではありません。

毎月同じくらいの収入を得ていれば、年収は低くても収入が安定していると判断してもらえます。

| 収入の状態 | 3ヶ月の収入例 |

| 安定している人 | ・50,000円 ・49,000円 ・50,000円 |

| 安定しているとは言えない人 | ・100,000円 ・9,000円 ・40,000円 |

収入は同じ149,000円でも、平均的に収入を得ていなければ、安定しているとはみなされません。

学生アルバイトは学校行事やサークル活動で、バイトのシフトが不安定になりがちです。

できるだけ毎月同じくらいの時間働くよう意識すると、借り入れの審査に通りやすくなります。

収入が不安定な学生は、申し込みの3ヶ月前からできるだけ月の収入額が同じくらいになるよう、シフトを調整しましょう。

収入証明書を提出すると学生でもお金を借りる審査に通りやすくなる

収入証明書類を提出すると収入がある事実を証明できるため、学生でもお金を借りる審査に通りやすくなります。

収入証明書類の提出が必須なのは、以下のときです。

- 1つの貸金業者から50万円超の借り入れをする

- 複数の貸金業者から100万円超の借り入れをする

- 18歳や19歳が借り入れを申し込む

申込先から収入証明書類の提出を求められなければ、提出なしでの借り入れも可能です。

自分から収入証明書類を提出すると、収入がある証明になり、信用が高まります。

学生が提出できる収入証明書類は、給与明細書です。

源泉徴収票がある学生は、源泉徴収票を提出して信用を高めましょう。

お金を借りるために嘘をつく学生は審査に通らない

お金を借りる審査が不安で次のような嘘をつく学生は、審査に通りません。

- バイトをしていないのに働いていると言う

- 年収を高めに記入する

- 勤続年数を長めに記入する

お金を借りる審査では、申込書に入力された内容の裏付けを取る審査が実施されます。

一般的なアルバイトの年収と比較して高すぎる金額を記入していれば、収入証明書の提出が求められるケースも。

不自然な点があると判断されれば、確認の電話が入る可能性もあります。

担保を用意しなくてもお金を借りられるのは、返してくれるだろうという信用があるためです。

嘘をついて信用を失えば、本来審査に通るはずの人でも審査に通りません。

意図的に嘘をつく気はなくても、入力ミスが多ければ嘘とみなされる可能性もあります。

学生がお金を借りるなら申込時に嘘をつかず、申込内容にミスがないか確認した上で申し込みフォームを送信しましょう。

お金を借りるときに必要な本人確認書類や学生証を揃えて提出する

お金を借りるときには、以下の書類が必要です。

- 本人確認書類

- 収入証明書書類(提出を求められたとき)

- 学生証(学生ローンに申し込むとき)

本人確認書類は必須で、利用できる書類は以下の通りです。

- 運転免許証

- 健康保険証

- マイナンバーカード

- パスポート

- 在留カード

- 特別永住者証明書

収入証明書類は、提出するよう求められたときに、給与明細書または源泉徴収票を提出しましょう。

学生証は、学生ローンに申し込むなら必須です。

Q.申込み時必要なものは何ですか?

A.学生証(必須)、免許証、保険証等です。

又、18歳・19歳の方は、直近の収入証明書(一か月分)も必須になります。出典:よくある質問│フレンド田

学生ローンは学生以外利用できません。

学生であると証明するには、学生証が必要です。

学生証がないときは、申込先に相談しましょう。

例えばカレッヂでは、以下のように対応しています。

- 運転免許証があれば在学証明書を代わりとして融資する

- 学生証が発行されていない学校は融資対象外になる

在学証明書で融資を受けた人は、後日発行された学生証を提出しなければいけません。

学生証がないときは、借入先として学生ローン以外を選ぶ必要があります。

学生がお金を借りるなら、必要書類を揃えて申し込みましょう。

学生がお金を借りる前に知っておきたい4ポイント

学生がお金を借りる前に、以下の知識を確認しましょう。

- 過去に延滞した経験がある学生はローンでお金を借りられない

- 学生は返済計画を立てなければいけない

- 利息を節約したいときは無利息期間や繰り上げ返済を活用する

- 審査なしの業者からお金を借りてはいけない

お金を借りる以上、責任を持って返済しなければいけません。

過去に延滞した経験があれば、ローンの審査に通らなくなっています。

借りたお金を延滞すると、将来的にローンが組めません。

利息節約の方法を知っていれば、負担を減らしつつ完済を目指せます。

審査に通らないからといって、審査なしの業者からお金を借りるのは危険です。

お金を借りる前に、借り入れに関する知識を得ましょう。

過去に延滞した経験のある学生がローンでお金を借りるのは不可能

過去に以下の支払いを延滞した経験のある学生は、ローンの審査に通りません。

- クレジットカードの支払い

- カードローンの返済

- 自分名義で組んだローンの返済

- 自分名義で契約した分割払いの支払い

クレジットカードを持っている学生は、支払いが延滞しているとローンを組めません。

今借りているお金が返済できない人は、新たに借りても返せないと思われるためです。

カードローンを利用中の人は、カードローンを延滞していないかチェックしましょう。

自分名義でマイカーローンを組んでいる人や、スマホの本体代を分割払いしている人は、ローンや分割払いの支払い状況も影響します。

延滞があってローンの審査に通らないなら、貯金担保自動貸付けを利用するか、親に頼んで借りましょう。

学生がお金を借りるなら延滞しないための返済計画が重要

借りたお金を延滞すると以下の審査に通りにくくなるため、学生がお金を借りるなら返済計画が重要です。

- クレジットカードの新規申し込み

- クレジットカードの更新

- 各種ローン

- 分割払いの契約

「返済計画を立てる」とは、借りた金額を毎月支払っていくための計画です。

楽天銀行スーパーローンで10万円借りると、1ヶ月の返済額は2,000円になります。

楽天銀行スーパーローンで借りるなら、毎月2,000円生活費が少なくなっても問題はないか、確認しましょう。

月々の返済額は、借入先によって異なります。

借入先がアイフルなら、10万円借りたときの返済額は4,000円です。

公式サイトをチェックすれば、返済がいくらになるか確認できます。

借りた金額に対する返済額が無理なく払える金額か確認した上で、お金を借りる審査に申し込みましょう。

学生が利息を節約してお金を借りるなら無利息期間や繰り上げ返済を活用する

学生がお金を借りる際は、以下の方法で利息の軽減も可能です。

- 無利息期間のある借入先に申し込む

- 繰上げ返済をする

無利息期間のある借入先に申し込めば、一定期間利息を支払う必要がありません。

早めに完済できる予定がある学生は、無利息期間のある商品を選びましょう。

ローンの返済額は決まっていますが、カードローンや融資向けアプリでは繰り上げ返済もできます。

繰上げ返済とは、以下の方法で決められた金額より多く返済して、早めに完済を目指す方法です。

- 月々の返済日に決められた金額より多く入金する

- 決められた返済日以外に入金する

カードローンや融資向けアプリの利息は、借りた日数に対してかかります。

借りた日数が長くなるほど、高額の利息が必要です。

例えば年18.0%で5万円借りたとき、借入期間によって利息は以下のように変わります。

| 借入期間 | 利息 |

| 6ヶ月 | 2,700円程度 |

| 12ヶ月 | 5,000円程度 |

| 18ヶ月 | 7,400円程度 |

繰上げ返済で借入期間を短くすれば、利息の負担が減って返済しやすくなります。

返済日以外に入金しても、通常の返済は必要です。

繰上げ返済をしたせいで返済日に延滞しないよう、余裕があるときに繰上げ返済を併用して利息を軽減しましょう。

困っている学生でも審査なしの業者からお金を借りるのは避ける

お金に困っている学生でも、審査なしの業者からお金を借りてはいけません。

お金を貸す際の審査は、法律や自主規制によって義務付けられています。

貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

審査を実施していない借入先は、法律を守っていない非正規の業者です。

非正規の借入先から借りると、以下の危険性があります。

- 個人情報を抜き取られる

- お金をだまし取られる

- 高額の利息を請求される

- 厳しい取り立てに遭う

非正規の業者は、「100%融資をする」「審査なし」と借りやすいイメージを持たせて情報を得ようとします。

トラブルに巻き込まれる可能性が高いので、審査なしの金融機関から借りるのは避けましょう。